15-01-2021

Ngày 15/01/2021 – Thư gửi Nhà đầu tư

Kính gửi Quý nhà đầu tư,

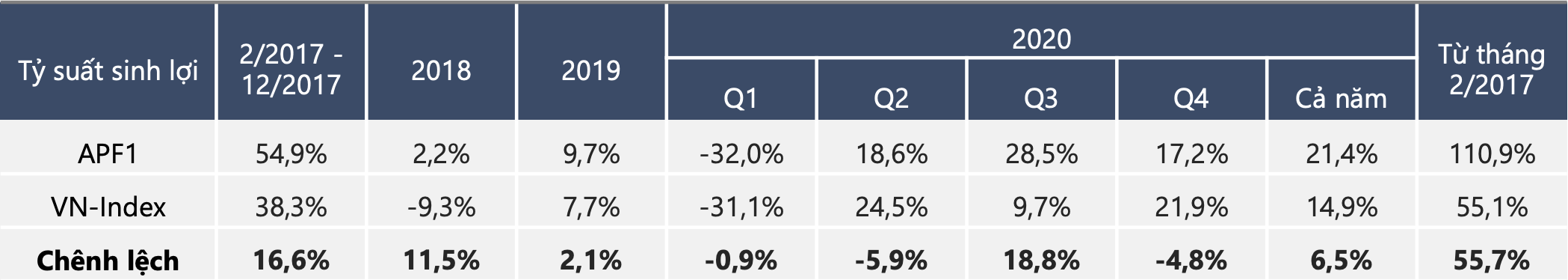

Kết thúc năm 2020 đầy biến động và cảm xúc, TTCK VN đóng cửa ở mức 1.104 điểm, tương đương mức tăngtrưởng 14,9% tính từ đầu năm.

2 Danh mục APF1 và APF2 của AP Alpha lần lượt đạt tỷ suất lợi nhuận 21,4% và 67,0% . Tính từ thời điểm thành lập, hiện nay hiệu quả hoạt động của 2 Danh mục như sau:

Năm 2020 là một ví dụ điển hình mô phỏng việc thị trường luôn phản ứng một cách thái quá với các trạng thái của nền kinh tế nói chung cũng như hoạt động kinh doanh của doanh nghiệp nói riêng. Lúc Covid bắt đầu diễn ra thì đa số nhà đầu tư ai cũng nghĩ sẽ không còn có ngày mai và kể cả khi giá đã giảm 50% vẫn có thể bán đi những tài sản chất lượng cao nhất; Nhưng chỉ 6 tháng sau đó, khi tình hình Covid được cho là có thể kiểm soát, và mọi thứ có thể trở lại bình thường trong 2-3 năm tới chứ không phải ngay lập tức, thì phần đông nhà đầu tư hiện nay vẫn tiếp tục đổ tiền vào TTCK tranh nhau mua nhiều công ty lớn mà vốn hoá đã tăng bằng lần trước khi có Covid. Có nghĩa là trong năm 2020, mặc dù tình hình kinh doanh khó khăn, nhiều doanh nghiệp vẫn được định giá cao hơn 2-3 lần chỉ sau 1 năm.

Năm 2020 là một ví dụ điển hình mô phỏng việc thị trường luôn phản ứng một cách thái quá với các trạng thái của nền kinh tế nói chung cũng như hoạt động kinh doanh của doanh nghiệp nói riêng. Lúc Covid bắt đầu diễn ra thì đa số nhà đầu tư ai cũng nghĩ sẽ không còn có ngày mai và kể cả khi giá đã giảm 50% vẫn có thể bán đi những tài sản chất lượng cao nhất; Nhưng chỉ 6 tháng sau đó, khi tình hình Covid được cho là có thể kiểm soát, và mọi thứ có thể trở lại bình thường trong 2-3 năm tới chứ không phải ngay lập tức, thì phần đông nhà đầu tư hiện nay vẫn tiếp tục đổ tiền vào TTCK tranh nhau mua nhiều công ty lớn mà vốn hoá đã tăng bằng lần trước khi có Covid. Có nghĩa là trong năm 2020, mặc dù tình hình kinh doanh khó khăn, nhiều doanh nghiệp vẫn được định giá cao hơn 2-3 lần chỉ sau 1 năm.

Nhìn vào các công ty AP Alpha đang đầu tư, hiện nay mức định giá đã quay về thời điểm trước khi Covid diễn ra, nhưng không cao hơn mức trung bình thông thường của các doanh nghiệp này trong nhiều năm, cũng như vẫn thấp hơn 30% – 40% so với giá trị dòng tiền mà chúng tôi tính toán các doanh nghiệp này sẽ thu về được trong tương lai.

Trong thư gửi quý cổ đông vào tháng 11, sau khi Danh mục APF1 đạt 100% tăng trưởng từ khi thành lập, tôi nhắc tới kỳ vọng nội bộ của AP Alpha là hai Danh mục đều sẽ đạt tăng trưởng khoảng 100% cho 3 năm tiếp theo. Nhận định này không xuất phát từ kỳ vọng thị trường sẽ tăng trưởng nóng như hiện nay mà hoàn toàn xuất phát từ tăng trưởng doanh thu và lợi nhuận của các doanh nghiệp chúng ta đang đầu tư. Với số lượng tài khoản mới tăng đột biến trong những tháng gần đây, kèm theo thanh khoản thị trường đang tăng gấp 4 lần so với mức trung bình trước đây, chúng tôi cho rằng sức nóng của TTCK hiện nay đang đến từ các nhà đầu tư mới tham gia thị trường. Có một số điểm tôi nghĩ là cần thiết phải trao đổi với Quý cổ đông để chúng ta cùng chuẩn bị tinh thần, cùng nhau vượt qua những khó khăn về mặt tâm lý, để cùng nhau gặt hái thành quả.

1. Hiệu quả của các Danh mục AP Alpha trong năm 2021 có thể không chỉ đến từ sự tăng trưởng về doanh thu/lợi nhuận của các công ty chúng ta đang đầu tư, mà rất có thể sẽ bị tác động mạnh theo dòng tiền mới vào thị trường. Nhà đầu tư tiếp tục cần giữ cái đầu lạnh và cố gắng nhìn về mục tiêu 3-5 năm là cuối cùng sẽ đạt 100% thay vì theo dõi sự lên xuống ngắn hạn 10%-20% của danh mục trong năm nay.

2. Đặc tính của dòng tiền mới này theo tôi sẽ khác với những gì chúng ta đã quen thuộc trong giai đoạn 2011-2019, là giai đoạn hồi phục sau suy thoái, TTCK đã sàng lọc rất nhiều nhà đầu tư và chủ yếu giai đoạn này được dẫn dắt bởi các Quỹ đầu tư và dòng vốn nước ngoài. Do vậy, sự nhiễu loạn trong năm 2021 có thể sẽ cao hơn, giá cả của chứng khoán có thể sẽ đi rất xa khỏi giá trị thật sự của công ty.

3. Chúng tôi cho rằng có 2 yếu tố tích cực và 1 yếu tố rủi ro tiềm ẩn sẽ tác động đến thị trường CK VN trong năm 2021:

a. Tích cực thứ nhất đó là môi trường lãi suất thấp và tỷ suất sinh lời kém hiệu quả của các kênh giữ tiền truyền thống như gửi tiết kiệm, vàng, và kể cả bất động sản sẽ tiếp lửa cho các nhà đầu tư mới đổ tiền vào thị trường. Đây sẽ là nền tảng vững chắc nhất duy trì dòng vốn đầu tư đổ vào thị trường trong năm 2021.

b. Tích cực thứ hai đó là sự dịch chuyển của dòng vốn FDI cũng như dòng vốn mua bán sáp nhập FII vào VN sẽ làm cho đồng VND tiếp tục ổn định, thậm chí mạnh lên so với đồng USD. Điều này tạo điều kiện lớn để thu hút thêm dòng vốn của các quỹ đầu tư nước ngoài vào TTCK VN, đặc biệt đặt trong bối cảnh Việt Nam là điểm sáng về kinh tế cũng như TTCK VN có thể được nâng hạng vào năm 2025.

c. Rủi ro tiềm ẩn: AP Alpha cho rằng, rủi ro lớn nhất hiện nay đó là sự tăng trưởng quá nóng của thị trường chứng khoán toàn cầu. Không chỉ mức định giá của rất nhiều công ty công nghệ lớn nhất tại Mỹ hiện nay đã ở ngưỡng đắt đỏ, mà thị trường trái phiếu cũng đang bị thổi phồng rất cao do niềm tin về việc FED sẽ giữ cam kết duy trì lãi suất thấp trong một thời gian nữa. Nếu xảy ra đổ vỡ của bong bóng chứng khoán toàn cầu chắc chắn sẽ tạo áp lực rất lớn lên TTCK toàn cầu, trong đó có VN.

d. Yếu tố giảm thiểu rủi ro tiềm ẩn cho chúng ta đó là các doanh nghiệp AP Alpha đang sở hữu có mức tăng trưởng lợi nhuận dự phóng cho năm 2021 đạt 36%, theo đó định giá P/E cho năm 2021 hiện ở mức 11.3x. Định giá danh mục AP Alpha đang thấp hơn 30% so với thị trường trong khi chất lượng và tăng trưởng đều vượt trội hơn sẽ là yếu tố bảo vệ danh mục trong trường hợp bong bóng xì hơi.

4. Với triết lý đầu tư chứng khoán như sở hữu doanh nghiệp, AP Alpha sẽ không cố gắng tìm cách dự đoán thị trường trong ngắn hạn và chúng tôi nghĩ rằng các nhà đầu tư cũng không nên cố làm điều này. AP Alpha sẽ áp dụng một mô hình để tối ưu hoá danh mục dựa trên định giá của các doanh nghiệp đang sở hữu trong tương quan với các doanh nghiệp khác đang theo dõi trên thị trường. Nếu mức giá các doanh nghiệp chúng ta sở hữu tăng quá nhanh, vượt quá giá trị mà chúng tôi cho là hợp lý, AP Alpha có thể sẽ giảm bớt tỷ trọng các doanh nghiệp này trong danh mục và tăng tỷ trọng các doanh nghiệp đáp ứng tiêu chí đầu tư nhưng đang có mức định giá an toàn hơn. Trong trường hợp chúng tôi không tìm được một khoản đầu tư nào tại mức giá hợp lý, khả năng cao lúc đó thị trường đang ở mức rất bong bóng, chúng tôi sẽ chấp nhận phân bổ một phần đáng kể trong danh mục vào các khoản trái phiếu hoặc tiền gửi để chờ đợi.

Cuối cùng, với kinh nghiệm của bản thân trải qua giai đoạn bong bóng 2005 – 2008, với sự hưng phấn của nhà đầu tư như hiện nay, tôi tin rằng một bong bóng đang bắt đầu được thổi lên ở TTCK VN giai đoạn cuối 2020. Bong bóng này hiện nay theo tôi mới chỉ đang bắt đầu và chưa phải là căng thẳng, tuy nhiên những cám dỗ trong giai đoạn này sẽ xuất hiện ngày càng nhiều theo cùng sự lớn lên của bong bóng. Trong giai đoạn 2007-2008, những cổ phiếu hay công ty có yếu tố gian lận, thiếu minh bạch hoặc thậm chí là lừa đảo sẽ lại là những cổ phiếu tăng nhiều nhất trên thị trường, có thể tính bằng lần. Sự bứt rứt, buồn bực khi nhìn người khác kiếm tiền một cách dễ dàng với các cổ phiếu đầu cơ trong khi khoản đầu tư “có giá trị thực sự” của mình lại không thể hiện được giá trị trong giai đoạn này chính là nỗi khổ tâm và cạm bẫy lớn nhất của chúng ta.

Giai đoạn bong bóng có rủi ro cao hơn giai đoạn suy thoái nhưng thường cũng lại là giai đoạn tăng trưởng mạnh nhất của một chu kỳ, thậm chí có thể chiếm tới hơn 50% lợi nhuận của cả chu kỳ. Chúng tôi cho rằng dự đoán chính xác xu hướng thị trường (cả chiều lên và xuống) trong ngắn hạn là điều vô cùng khó. Chiến lược bán mọi thứ, chờ đợi sự suy giảm và tái đầu tư khoản tiền của mình đúng vào đáy là một giả thuyết trong mơ và cần nhiều may mắn. Do vậy AP Alpha không dành nhiều công sức để đánh giá xem thị trường hiện đang ở trạng thái quá đắt hay quá rẻ. Thay vào đó, chúng tôi tập trung chủ yếu vào việc đánh giá giá trị nội tại của các công ty mà chúng tôi đang theo dõi. Miễn là chúng tôi có thể tìm thấy các công ty mà chúng tôi tin rằng đang tạo ra dòng tiền mạnh, có khả năng tăng trưởng tốt và đang giao dịch dưới giá trị nội tại, chúng tôi vẫn có thể đầu tư ngay cả khi thị trường đang giao dịch ở ngưỡng đắt đỏ trong lịch sử. AP Alpha tin rằng, cách tốt nhất để kiếm được mức sinh lời cao và bền vững trong dài hạn là luôn duy trì trạng thái đầu tư trong thị trường.

Trân trọng,

Phạm Anh Vũ

Founder